1、綠氫星辰大海,趁勢(shì)而來(lái)

1.1. 綠氫產(chǎn)業(yè)景氣度持續(xù)提升

2023 年以來(lái)綠氫產(chǎn)業(yè)的景氣度明顯提升,主要表現(xiàn)在三大方面:

(1)電解槽出貨量迅速增長(zhǎng)。自 2020 年以來(lái)國(guó)內(nèi)央企深入氫能布局,我 國(guó)制氫電解槽出貨量迅速提升,2018-2022 年的 CAGR 達(dá) 88.8%,其中 2020- 2022 年出貨量發(fā)別為 185/350/800MW。

據(jù)能景研究統(tǒng)計(jì),我國(guó)可再生能源制氫 已公布的央企規(guī)劃項(xiàng)目近 300 項(xiàng),已披露的建設(shè)項(xiàng)目規(guī)劃投資超過(guò) 4000 億元, 總規(guī)模超 50GW;2023Q1 國(guó)內(nèi)有 13 個(gè)綠氫項(xiàng)目簽約或進(jìn)入開(kāi)工環(huán)節(jié),涉及綠 氫產(chǎn)能超 15 萬(wàn)噸/年,電解槽容量達(dá) 835MW,已超 2022 年全年。

展望未來(lái), 根據(jù)勢(shì)銀的統(tǒng)計(jì),我國(guó)已有超過(guò) 100 個(gè)已建、在建和規(guī)劃中的可再生能源電解水 制氫項(xiàng)目,2025 年綠氫的需求量預(yù)計(jì)將達(dá)到 120 萬(wàn)噸,2023-2025 年的電解水 制氫設(shè)備累計(jì)出貨量預(yù)計(jì)將達(dá)到 15GW。

(2)儲(chǔ)運(yùn)環(huán)節(jié)實(shí)現(xiàn)突破,有望打開(kāi)綠氫應(yīng)用市場(chǎng)空間。氫能儲(chǔ)運(yùn)是當(dāng)前影 響產(chǎn)業(yè)鏈成本“最難啃的骨頭”,氫是質(zhì)量能量密度最高的化學(xué)燃料,在常溫下 為氣態(tài),密度僅為空氣的 7.14%,因此氫氣的儲(chǔ)運(yùn)需要考慮壓縮密度以提高運(yùn)輸 效率。從終端氫氣價(jià)格組成來(lái)看,氫氣儲(chǔ)運(yùn)成本占總成本的 30%左右,安全、 高效、經(jīng)濟(jì)的氫能儲(chǔ)運(yùn)技術(shù)已成為當(dāng)前制約氫能大規(guī)模應(yīng)用的主要瓶頸之一。

根 據(jù) TrendBank,受制于儲(chǔ)運(yùn)技術(shù)的發(fā)展,中國(guó)雖年產(chǎn)氫量超 3300 萬(wàn)噸(2021 年),但絕大部分自產(chǎn)自用,以商品形式(工業(yè)氫、高純氫、燃料電池氫)銷(xiāo)售 的氫氣量不足 50 萬(wàn)噸;其中自產(chǎn)自用客戶基本以短距離管道運(yùn)輸為主,商品氫 氣主要通過(guò)氫氣長(zhǎng)管拖車(chē)及氫氣集裝格運(yùn)輸。隨著我國(guó)綠氫占比逐步增多,將三 北地區(qū)低成本綠電以氫氣形式運(yùn)往東部地區(qū)消納依賴儲(chǔ)運(yùn)技術(shù)的進(jìn)一步發(fā)展。

長(zhǎng)距離管道輸氫實(shí)現(xiàn)突破,有望緩解綠氫供需錯(cuò)配。4 月 10 日,中國(guó)石化 宣布“西氫東送”輸氫管道示范工程已被納入《石油天然氣“全國(guó)一張網(wǎng)”建設(shè) 實(shí)施方案》,“西氫東送”起于內(nèi)蒙古自治區(qū)烏蘭察布市,終點(diǎn)位于北京市的燕山 石化,管道全長(zhǎng) 400 多公里,是我國(guó)首條跨省份、大規(guī)模、長(zhǎng)距離的純氫輸送管 道。

管道建成后,將用于替代京津冀地區(qū)現(xiàn)有的化石能源制氫及交通用氫,緩解 我國(guó)綠氫供需錯(cuò)配問(wèn)題;管道一期運(yùn)力 10 萬(wàn)噸/年,預(yù)留 50 萬(wàn)噸/年的遠(yuǎn)期提升 潛力。同時(shí),將在沿線多地預(yù)留端口,便于接入潛在氫源。

此外,3 月 9 日,國(guó) 內(nèi)首條摻氫高壓輸氣管道工程正式動(dòng)工,建設(shè)工程起點(diǎn)為包頭市九原區(qū),途經(jīng)巴 彥淖爾市烏拉特前旗、五原縣,最終到達(dá)臨河區(qū),全長(zhǎng) 258 公里,最大輸氣能力可達(dá) 12 億立方米/年,預(yù)計(jì)今年底完工投用;參考科技日?qǐng)?bào),截止到 2022 年底 我國(guó)油氣管道的總里程達(dá)到 18.5 萬(wàn)公里,以目前我國(guó)天然氣消費(fèi)量計(jì)算,當(dāng)摻 氫比達(dá)到 20%時(shí),可運(yùn)輸 1000 多萬(wàn)噸氫氣。我們認(rèn)為,“西氫東送”的建設(shè)一 方面將加速氫能產(chǎn)業(yè)規(guī)模化發(fā)展,豐富氫氣下游應(yīng)用領(lǐng)域;另一方面也說(shuō)明了我 國(guó)綠氫產(chǎn)業(yè)發(fā)展已步入新階段,逐步擴(kuò)大的綠氫產(chǎn)能為“西氫東送”奠定了建設(shè) 基礎(chǔ)。

(3)國(guó)際合作日益深化,項(xiàng)目出海值得期待。2023 年以來(lái),國(guó)家高層之間 的會(huì)晤也逐漸傳出氫能聲音。納米比亞時(shí)間 3 月 31 日,納米比亞總統(tǒng)根哥布會(huì) 見(jiàn)了國(guó)家能源局局長(zhǎng)章建華,納方表示積極推動(dòng)經(jīng)濟(jì)社會(huì)轉(zhuǎn)型發(fā)展,將綠氫戰(zhàn)略 作為經(jīng)濟(jì)增長(zhǎng)的新引擎,歡迎中方企業(yè)積極發(fā)揮自身優(yōu)勢(shì),參與納能源發(fā)展和項(xiàng) 目合作。

4 月 14 日,中巴聯(lián)合申明指出雙方重申愿共同努力在 可再生能源、能源轉(zhuǎn)型和能效領(lǐng)域,特別是生物能源、氫能源、可持續(xù)航空燃料 等方面開(kāi)展合作。根據(jù)國(guó)際能源署,未來(lái)五年全球可再生能源制氫規(guī)模將增加 100 倍;預(yù)計(jì) 2022-2027 年共有 50GW 的可再生能源產(chǎn)能用于制氫,中國(guó)將引 領(lǐng)氫能擴(kuò)張。中國(guó)氫能產(chǎn)業(yè)也逐步走向海外,國(guó)內(nèi)多家企業(yè)斬獲海外訂單且部分 企業(yè)已順利發(fā)貨,其中中國(guó)能建已分別于埃及、摩洛哥簽署了年產(chǎn)綠氫 14 萬(wàn)噸、 32 萬(wàn)噸的大型可再生能源制氫項(xiàng)目。

1.2. 綠氫產(chǎn)業(yè)發(fā)展的核心驅(qū)動(dòng)因素

氫能是綠色低碳、應(yīng)用廣泛的二次能源,能幫助可再生能源大規(guī)模消納,實(shí) 現(xiàn)電網(wǎng)大規(guī)模調(diào)峰和跨季節(jié)、跨地域儲(chǔ)能,加速推進(jìn)工業(yè)、建筑、交通等領(lǐng)域的 低碳化,是構(gòu)建國(guó)家未來(lái)能源體系、支撐用能終端綠色低碳轉(zhuǎn)型的重要載體,對(duì) 主導(dǎo)國(guó)際能源市場(chǎng)、保障國(guó)家能源安全、助力經(jīng)濟(jì)高質(zhì)量發(fā)展至關(guān)重要。我們將 我國(guó)綠氫產(chǎn)業(yè)迅速發(fā)展的原因歸為四點(diǎn):(1)氫能是能源發(fā)展的必然結(jié)果;(2) 氫能是深度脫碳的必然選擇;(3)氫能可保障我國(guó)能源安全;(4)激烈的國(guó)際競(jìng) 爭(zhēng)促使當(dāng)下大力發(fā)展氫能。

(1)氫能是能源發(fā)展的必然結(jié)果,綠氫是氫能發(fā)展的初衷。隨著工業(yè)化進(jìn) 程的加速,能源需求日益增長(zhǎng),由化石燃料為主體的能源結(jié)構(gòu)帶來(lái) CO2 排放總 量的快速上升。全球各國(guó)面臨資源枯竭,環(huán)境污染等問(wèn)題,“清潔、低碳、安全、 高效”的能源變革是大勢(shì)所趨。BP 認(rèn)為全球能源的未來(lái)主要由四大趨勢(shì)主導(dǎo):化石燃料占比下降;可再生能源快速擴(kuò)張;電氣化增加;低碳?xì)涫褂谜急忍嵘涫菬o(wú)碳的能源載體,發(fā)展氫能就是為了能源的“去碳化”,只有通過(guò)無(wú)碳能源 生產(chǎn)綠氫,才能夠在全生命周期中實(shí)現(xiàn)能源脫碳。

(2)氫具備能源和原料的雙重屬性,是實(shí)現(xiàn)深度脫碳的必然選擇。氫具備 能源和原料的雙重屬性,因此電解水制氫既可以平抑風(fēng)光等可再生能源的波動(dòng), 解決一部分“棄風(fēng)棄光”問(wèn)題,還可替代化石燃料為化工、工業(yè)、交通等領(lǐng)域提 供綠色燃料。與其他的儲(chǔ)能方式相比,氫儲(chǔ)能具有跨季節(jié)、跨區(qū)域和大規(guī)模存儲(chǔ) 的優(yōu)勢(shì),其放電時(shí)間(小時(shí)至季度)和容量規(guī)模(百 GW 級(jí)別)均優(yōu)于主要的儲(chǔ) 能技術(shù);從能量轉(zhuǎn)換上看,氫能不僅可轉(zhuǎn)換為電能,還可以轉(zhuǎn)換為熱能、化學(xué)能 多種形式的能源,應(yīng)用場(chǎng)景更加廣闊,氫能既可以用作燃料電池發(fā)電,應(yīng)用于汽 車(chē)、火車(chē)、船舶和航空等領(lǐng)域,也可以單獨(dú)作為燃料氣體或化工原料,同時(shí)還可 以在天然氣管道中摻氫燃燒,應(yīng)用于建筑供暖等。

(3)氫能可保障我國(guó)能源安全。我國(guó)整體的資源稟賦為“富煤貧油少氣”, 根據(jù)《中國(guó)海洋能源發(fā)展報(bào)告 2022》預(yù)測(cè),2022 年我國(guó)原油、天然氣的對(duì)外依 存度分別為 70.9%、42.5%。氫能是替代石油等石化燃料的理想清潔能源;同時(shí) 可以通過(guò)天然氣摻氫的方式改變天然氣燃燒特性,增加燃燒值并減少對(duì)天然氣的 需求;燃料電池汽車(chē)和氫儲(chǔ)能可以分別作為電動(dòng)汽車(chē)、電化學(xué)儲(chǔ)能的關(guān)鍵補(bǔ)充;通過(guò)水電解生成的氫可以幫助我國(guó)擺脫資源束縛,減少能源的對(duì)外依存度。

(4)激烈的國(guó)際競(jìng)爭(zhēng)倒逼我國(guó)發(fā)展氫能。參考生態(tài)中國(guó)網(wǎng),從全球范圍看 日本、德國(guó)、美國(guó)、中國(guó)等在內(nèi)的 42 個(gè)國(guó)家和地區(qū)都已經(jīng)推出氫能政策,36 個(gè) 國(guó)家和地區(qū)的氫能政策也正在籌備中,各國(guó)氫能政策中均著重提出要加速布局可 再生能源電解制綠氫。根據(jù)萬(wàn)燕鳴等發(fā)表的《全球主要國(guó)家氫能發(fā)展戰(zhàn)略分析》 對(duì)主要國(guó)家氫能政策的梳理:日本于 2021 年發(fā)布《第六次能源基本計(jì)劃》,將氫 作為實(shí)現(xiàn)能源安全、應(yīng)對(duì)氣候變化和 2050 碳中和目標(biāo)的主要?jiǎng)恿Γ?jì)劃將氫能 打造為具有國(guó)際競(jìng)爭(zhēng)力的新興產(chǎn)業(yè);德國(guó)發(fā)展氫能的最初目的是深度脫碳,受俄 烏沖突影響,將加快氫能戰(zhàn)略部署;美國(guó)頒布《基礎(chǔ)設(shè)施投資和就業(yè)法案》等一 系列政策,美國(guó)政府將投入 95 億美元用于加快區(qū)域氫能中心建設(shè)以及氫能全產(chǎn) 業(yè)鏈?zhǔn)痉都把邪l(fā),持續(xù)推動(dòng)氫能技術(shù)進(jìn)步。根據(jù) LBST 預(yù)計(jì),至 2025 年制定氫 能戰(zhàn)略的國(guó)家所代表的 GDP 之和將超過(guò)全球總量的 80%。

2、從當(dāng)前綠氫項(xiàng)目看未來(lái)發(fā)展趨勢(shì)

2.1. 綠氫項(xiàng)目梳理:內(nèi)蒙遙遙領(lǐng)先,央國(guó)企主導(dǎo)建設(shè)

從政策端看,三北省份多數(shù)規(guī)劃綠氫目標(biāo)產(chǎn)量,多區(qū)域出臺(tái)綠氫補(bǔ)貼及優(yōu)惠 政策。內(nèi)蒙古、甘肅、新疆、寧夏、吉林、四川、青海和江西都在相應(yīng)的政策中 明確了 2025 年可再生能源制氫產(chǎn)量,合計(jì)年產(chǎn)量為 101.1 萬(wàn)噸。此外,吉林省、 濮陽(yáng)市等地區(qū)對(duì)綠氫直接給予最高 15 元/kg 的生產(chǎn)補(bǔ)貼,湖北省按照 1000Nm3 /h 制氫能力、獎(jiǎng)勵(lì) 50MW 風(fēng)電或光伏開(kāi)發(fā)資源并視同配置儲(chǔ)能,四川 省等地發(fā)布針對(duì)綠氫的電價(jià)優(yōu)惠政策,廣東省、深圳市針對(duì)加氫站內(nèi)制氫也出臺(tái) 了相應(yīng)電價(jià)優(yōu)惠政策。

風(fēng)光制氫密集開(kāi)建,2023 或成綠氫爆發(fā)元年。我們梳理了我國(guó)主要在建擬 建大規(guī)模綠氫項(xiàng)目共 39 項(xiàng),總投資規(guī)模達(dá) 2283.7 億元,年綠氫產(chǎn)能達(dá) 88.79 萬(wàn) 噸。2023 年以來(lái)確定已開(kāi)標(biāo)或開(kāi)建的大規(guī)模綠氫項(xiàng)目新增 1066MW 電解槽需求, 對(duì)應(yīng) 1000 Nm3/h 堿性電解槽的需求量超過(guò) 200 套。

其中,鄂爾多斯市風(fēng)光融 合綠氫示范項(xiàng)目電解槽需求量達(dá) 390MW,對(duì)應(yīng) 78 套 1000Nm³/h 的堿性電解槽;大安風(fēng)光制綠氫合成氨一體化示范項(xiàng)目電解槽需求量達(dá) 195MW,對(duì)應(yīng) 39 套 1000Nm³/h 的堿性電解槽以及 50 套 PEM 電解槽(總制氫能力 7000Nm3/h);中能建松原氫能產(chǎn)業(yè)園(綠色氫氨一體化)項(xiàng)目電解槽需求量達(dá) 325MW,對(duì)應(yīng) 65 套 1000Nm³/h 的堿性電解槽。根據(jù) BloombergNEF 預(yù)計(jì), 2023 年中國(guó)電解 槽出貨量將為 1.4-2.1GW,占全球出貨量的 60%以上,相比 2022 年增長(zhǎng) 75%- 163%,保持迅猛發(fā)展的勢(shì)頭。

從區(qū)域上看,內(nèi)蒙古布局領(lǐng)先。根據(jù)內(nèi)蒙古日?qǐng)?bào),內(nèi)蒙已批準(zhǔn) 31 個(gè)風(fēng)光制 氫項(xiàng)目,綠氫年產(chǎn)能達(dá) 52 萬(wàn)噸,2023 年將全面開(kāi)工并形成 2 萬(wàn)噸左右的綠氫產(chǎn) 能;內(nèi)蒙古自治區(qū)能源局已披露的風(fēng)光制氫一體化項(xiàng)目清單中,超過(guò) 20 個(gè)項(xiàng)目 的計(jì)劃開(kāi)工時(shí)間為 2023 年,其中大部分的計(jì)劃投產(chǎn)時(shí)間在 2024 年。我們認(rèn)為 內(nèi)蒙在綠氫布局上的領(lǐng)先主要有三大原因:

(1)內(nèi)蒙古風(fēng)光資源全國(guó)第一,發(fā)展綠氫產(chǎn)業(yè)具有得天獨(dú)厚的優(yōu)勢(shì)。據(jù)央 廣網(wǎng)不完全統(tǒng)計(jì),內(nèi)蒙古太陽(yáng)能輻射總量 4800-6400 兆(焦耳/平方米),僅次于西藏,居全國(guó)第二;風(fēng)能儲(chǔ)量為 10.1 億千瓦,占全國(guó)風(fēng)能總儲(chǔ)量的 1/5,居全國(guó) 第一。根據(jù)內(nèi)蒙古自治區(qū)“十四五”新能源倍增計(jì)劃,到 2025 年,內(nèi)蒙古新能源 發(fā)電裝機(jī)規(guī)模將超過(guò) 1 億千瓦,新能源裝機(jī)規(guī)模全國(guó)第一,具備發(fā)展新能源大規(guī) 模制氫的良好條件,現(xiàn)有潛在新能源制氫產(chǎn)能超過(guò) 330 萬(wàn)噸。

(2)緊鄰京津冀地區(qū)和東北老工業(yè)基地,氫能外送便捷。相比于青海、新 疆等地區(qū),內(nèi)蒙古更加接近我國(guó)的“工業(yè)腹地”,未來(lái)可將內(nèi)蒙生產(chǎn)的綠氫通過(guò) 長(zhǎng)距離輸氫管道運(yùn)往各地消納。4 月 10 日,中國(guó)石化宣布“西氫東送”輸氫管 道示范工程已被納入《石油天然氣“全國(guó)一張網(wǎng)”建設(shè)實(shí)施方案》,該項(xiàng)目起于 內(nèi)蒙烏蘭察布市,終點(diǎn)位于北京市的燕山石化,管道全長(zhǎng) 400 多公里,是我國(guó)首 條跨省區(qū)、大規(guī)模、長(zhǎng)距離的純氫輸送管道。規(guī)劃經(jīng)過(guò)內(nèi)蒙古、河北、北京等 3 省(市)9 個(gè)縣區(qū)。管道一期運(yùn)力 10 萬(wàn)噸/年,預(yù)留 50 萬(wàn)噸/年的遠(yuǎn)期提升潛力, 同時(shí),將在沿線多地預(yù)留端口,便于接入潛在氫源。

(3)內(nèi)蒙古氫能應(yīng)用場(chǎng)景豐富,可就地消納。在交通領(lǐng)域:內(nèi)蒙重型柴油 機(jī)車(chē)、礦用重型卡車(chē)、礦山機(jī)械保有數(shù)量位居全國(guó)前列,各類(lèi)采運(yùn)礦車(chē)、物流車(chē) 輛接近 50 萬(wàn)輛,均可考慮采用氫燃料電池車(chē)替代。在工業(yè)領(lǐng)域:內(nèi)蒙黑色冶煉 行業(yè)規(guī)模較大,鐵合金產(chǎn)量全國(guó)第一,可采用氫能替代煤炭作為還原劑,幫助冶 金行業(yè)實(shí)現(xiàn)脫碳。在化工領(lǐng)域:內(nèi)蒙古煤炭資源豐富,煤制烯烴、煤制氣、煤制 油、煤制乙二醇產(chǎn)能位居全國(guó)前列,為氫氣消納提供了良好的條件。根據(jù)新華社,內(nèi)蒙正擬建我國(guó)壓力最高、長(zhǎng)度最長(zhǎng)的氫氣干線管道,建成后 將聯(lián)通蒙東、蒙西整體的氫能產(chǎn)業(yè),有效支撐“氫-電”耦合發(fā)展,降低風(fēng)電、 光伏項(xiàng)目的投資強(qiáng)度,促進(jìn)可再生能源開(kāi)發(fā)。

從建設(shè)主體上看,能源央國(guó)企是風(fēng)光制氫一體化基地的絕對(duì)主力。根據(jù)能景研究,在綠氫項(xiàng)目建設(shè)與規(guī)劃中,央企占比達(dá)到 80%以上,其中國(guó)家能源集團(tuán)、 中國(guó)能源建設(shè)集團(tuán)、中石化等公布的規(guī)劃投資總額排名最靠前。中石油、中核、 中煤在內(nèi)蒙規(guī)劃的綠氫項(xiàng)目年制氫能力也均達(dá)到 2 萬(wàn)噸以上,華能、華電、大唐、 國(guó)電投、三峽、中廣核、中電建有具體項(xiàng)目已開(kāi)工或?qū)⒁_(kāi)工。此外,京能、深圳能源、申能等地方能源國(guó)企,也有較大的布局。

2.2. 項(xiàng)目類(lèi)型:短期并網(wǎng)制氫主導(dǎo),長(zhǎng)期看好離網(wǎng)制氫發(fā)展?jié)摿?/span>

根據(jù)電能來(lái)源的不同,可將可再生能源制氫技術(shù)分為并網(wǎng)型制氫、離網(wǎng)型制 氫兩種。并網(wǎng)制氫是將風(fēng)光機(jī)組產(chǎn)生的電能并入電網(wǎng),再?gòu)碾娋W(wǎng)取電的制氫方式, 主要應(yīng)用于大規(guī)模棄光棄風(fēng)消納和儲(chǔ)能;離網(wǎng)制氫是指將風(fēng)光機(jī)組產(chǎn)生的電能直 接提供給電解水制氫設(shè)備制氫,主要應(yīng)用于分布式制氫。并網(wǎng)制氫包括分散式新能源制氫和風(fēng)場(chǎng)/光伏電廠聯(lián)網(wǎng)本地制氫兩種形式:(1)分散式新能源制氫:分散式的風(fēng)電場(chǎng)以及光伏電廠作為發(fā)電資源,發(fā) 出的電能在 110kv 電網(wǎng)內(nèi)進(jìn)行消納,制氫站作為用電設(shè)備,消納分散式綠色電能, 即發(fā)電設(shè)備電能直接上網(wǎng),制氫設(shè)備從電網(wǎng)取電。(2)風(fēng)場(chǎng)/光伏電廠聯(lián)網(wǎng)本地制氫:風(fēng)電場(chǎng)/光伏電廠發(fā)電直接用于場(chǎng)內(nèi)制氫, 其中當(dāng)發(fā)電功率大于設(shè)備額定功率時(shí),制氫設(shè)備可滿負(fù)荷運(yùn)行,多余電能輸送給 電網(wǎng);當(dāng)發(fā)電功率小于設(shè)備額定功率時(shí),制氫設(shè)備同時(shí)向發(fā)電設(shè)備以及電網(wǎng)取電, 保證設(shè)備順利運(yùn)行。

離網(wǎng)制氫包括風(fēng)場(chǎng)/光伏電廠離網(wǎng)、場(chǎng)內(nèi)交流制氫和風(fēng)電場(chǎng)/光伏電廠離網(wǎng)、 場(chǎng)內(nèi)交流電網(wǎng)制氫兩種形式:

(1)風(fēng)場(chǎng)/光伏電廠離網(wǎng)、場(chǎng)內(nèi)交流制氫:該情景下,發(fā)電與制氫設(shè)備直接 相連,場(chǎng)內(nèi)電網(wǎng)與外電網(wǎng)隔離,完全用可再生能源制氫。由于發(fā)電設(shè)備都是電流 型逆變器,因此場(chǎng)內(nèi)需要設(shè)置額外的電壓源,相當(dāng)于一個(gè)大容量不間斷電源。

(2)風(fēng)電場(chǎng)/光伏電廠離網(wǎng)、場(chǎng)內(nèi)直流制氫:發(fā)電與制氫設(shè)備直接相連,完 全用可再生能源制氫。與場(chǎng)內(nèi)交流制氫的區(qū)別是,發(fā)電設(shè)備與制氫站用直流母線 直接聯(lián)通,同時(shí)增加母線儲(chǔ)能設(shè)備。該設(shè)計(jì)減少了多次直流-交流變換以及場(chǎng)內(nèi) 變壓器等設(shè)施,提高了電能轉(zhuǎn)化效率,大規(guī)模使用更具經(jīng)濟(jì)性,但對(duì)控制系統(tǒng)和 制氫設(shè)備的要求更高。

總結(jié)而言,并網(wǎng)制氫的優(yōu)點(diǎn)包括:(1)依賴電網(wǎng)可以獲得穩(wěn)定的電力來(lái)源, 確保了氫氣的穩(wěn)定生產(chǎn);(2)并網(wǎng)制氫可以受益于現(xiàn)有的基礎(chǔ)設(shè)施,如電網(wǎng)和發(fā) 電設(shè)施,可以減少與建設(shè)新基礎(chǔ)設(shè)施相關(guān)的資本開(kāi)支。

缺點(diǎn):(1)并網(wǎng)制氫的電 力一部分來(lái)自于非清潔能源,這讓綠氫生產(chǎn)的清潔性受到質(zhì)疑;(2)系統(tǒng)內(nèi)電能 需要經(jīng)過(guò)逆變、升壓、整流多次變換,導(dǎo)致?lián)p耗較大,最終電能利用效率偏低;(3)并網(wǎng)制氫僅限于能夠獲得可靠電網(wǎng)電力的地區(qū),在偏遠(yuǎn)或離網(wǎng)的地方不可行。

離網(wǎng)制氫的優(yōu)點(diǎn)包括:(1)所有的電能均為可再生能源,保證了綠氫的清潔 屬性;(2)可以獲得較低的電力價(jià)格;(3)無(wú)需經(jīng)過(guò)光伏入網(wǎng)審批,可大幅縮短建設(shè)周期,規(guī)模和容量的設(shè)置也更為靈活;(4)離網(wǎng)式制氫系統(tǒng)可以應(yīng)用在大電 網(wǎng)未覆蓋的地區(qū),如海上能源平臺(tái)、偏遠(yuǎn)地區(qū)公路加油站、遠(yuǎn)海島嶼等。

缺點(diǎn):(1)電解制氫設(shè)備需要根據(jù)可再生能源的波動(dòng)性快速啟停,目前堿性電解槽的 工作負(fù)荷還不能完全適應(yīng);(2)需要安裝儲(chǔ)能等設(shè)施,增加了項(xiàng)目的投入。

當(dāng)前項(xiàng)目中,并網(wǎng)模式占據(jù)主導(dǎo)地位。據(jù)內(nèi)蒙古太陽(yáng)能行業(yè)協(xié)會(huì)統(tǒng)計(jì),截至 2023 年初,內(nèi)蒙古自治區(qū)累計(jì)批復(fù) 4 批風(fēng)光制氫項(xiàng)目 31 個(gè),其中并網(wǎng)型 27 個(gè), 離網(wǎng)型 4 個(gè),并網(wǎng)項(xiàng)目數(shù)量占比達(dá) 87.1%。但離網(wǎng)制氫不乏一些大型項(xiàng)目:興安 盟京能煤化工可再生能源綠氫替代示范項(xiàng)目計(jì)劃投資 36.8 億元,年產(chǎn)氫氣 2.68 萬(wàn)噸;三一重能烏拉特中旗風(fēng)光氫儲(chǔ)氫一體化示范項(xiàng)目計(jì)劃投資 42.7 億元,年 產(chǎn)氫氣 3.60 萬(wàn)噸;中能建巴彥淖爾烏拉持中旗綠電制氫制氨綜合示范項(xiàng)目計(jì)劃 投資 23.2 億元,年產(chǎn)氫氣 1 萬(wàn)噸。

我們認(rèn)為未來(lái)越來(lái)越多的綠氫項(xiàng)目會(huì)以離網(wǎng)制氫的模式建設(shè):

(1)底層邏輯:發(fā)展綠氫的本質(zhì)是脫碳,“不清潔”的氫能并不能達(dá)到這一 目標(biāo);

(2)政策端:離網(wǎng)制氫已經(jīng)逐漸成為第三批風(fēng)光基地的重點(diǎn),山西省在第 三批大基地項(xiàng)目申報(bào)文件中提出,將大規(guī)模離網(wǎng)式可再生能源制氫作為大基地項(xiàng) 目的發(fā)展重點(diǎn),寧夏回族自治區(qū)發(fā)布的能源發(fā)展“十四五”規(guī)劃中明確提出,發(fā)展 離網(wǎng)型可再生能源電解水制氫;

(3)經(jīng)濟(jì)性:離網(wǎng)制氫不從電網(wǎng)取電,電力成本更低,未來(lái)或?qū)⒏泳邆?經(jīng)濟(jì)性。電力價(jià)格決定了電解水制氫的經(jīng)濟(jì)性,根據(jù)我們發(fā)布的氫能產(chǎn)業(yè)系列報(bào) 告(三),當(dāng)電價(jià)為 0.3 元/kWh 時(shí),堿性和 PEM 電解項(xiàng)目的平準(zhǔn)制氫成本分別 為 17.71 元/kg 和 23.3 元/kg,電價(jià)分別占據(jù)制氫成本的 80%和 60%。

(4)應(yīng)用場(chǎng)景:離網(wǎng)制氫可以滿足深遠(yuǎn)海風(fēng)消納的需求,這是并網(wǎng)制氫難 以做到的。我們認(rèn)為深遠(yuǎn)海風(fēng)電制氫未來(lái)將成為深遠(yuǎn)海風(fēng)的主要消納方式,制取 氫氣可以通過(guò)天然氣管道或船舶輸送,將棄電變?yōu)橛袃r(jià)值的氫氣,加速海上風(fēng)電 綜合成本降低。

2.3. 經(jīng)濟(jì)性測(cè)算:電力成本占絕對(duì)大頭,示范項(xiàng)目已初具經(jīng)濟(jì)性

我們以中國(guó)石化新疆庫(kù)車(chē)綠氫示范項(xiàng)目為例,測(cè)算該項(xiàng)目的制氫成本并討論 經(jīng)濟(jì)性。項(xiàng)目概況:新疆庫(kù)車(chē)綠氫示范項(xiàng)目是國(guó)內(nèi)首次規(guī)模化利用光伏發(fā)電直接制氫 的項(xiàng)目,項(xiàng)目總投資為 29.62 億元(其中建設(shè)項(xiàng)目投資 26.6 億元),包括光伏發(fā) 電、輸變電、電解水制氫、儲(chǔ)氫、輸氫五大部分。

項(xiàng)目將新建裝機(jī)容量 300MW、 年均發(fā)電量 6.18 億千瓦時(shí)的光伏電站,配套 52 臺(tái)堿性電解槽,年氫氣產(chǎn)能 2 萬(wàn) 噸;制氫所得氫氣送至罐區(qū)儲(chǔ)存再經(jīng)氫氣外輸壓縮機(jī)升至 3.2Mpa,通過(guò)管道輸 送至中國(guó)石化塔河煉化使用,替代現(xiàn)有天然氣化石能源制氫,項(xiàng)目預(yù)計(jì) 2023 年 6 月建成投產(chǎn)。

制氫成本測(cè)算:根據(jù)新疆庫(kù)車(chē)綠氫示范項(xiàng)目環(huán)境影響報(bào)告書(shū),在考慮碳交易 的情況下該項(xiàng)目制氫成本為 12.95 元/kg。我們依據(jù)電價(jià)、電耗、設(shè)備費(fèi)用等假 設(shè)測(cè)算該項(xiàng)目的制氫成本為 14.02 元/kg(將碳收益視為成本項(xiàng)),其中單位質(zhì)量 電耗成本達(dá) 14.06 元/kg,具體假設(shè)如下:

1.電價(jià):參考項(xiàng)目環(huán)評(píng)報(bào)告,在光伏發(fā)電時(shí)段,電解槽及其他用電設(shè)備采用 光伏所發(fā)電電源,光伏不發(fā)電時(shí)段,外購(gòu)部分綠電供部分電解槽連續(xù)運(yùn)行。因此 電價(jià)由 LCOE(平準(zhǔn)發(fā)電成本)和電網(wǎng)電價(jià)綜合決定。

(1)LCOE:參考國(guó)家能源局, 2021 年新疆Ⅰ類(lèi)、Ⅱ類(lèi)區(qū)域的光伏年利用 小時(shí)數(shù)分別為 1597h、1455h;結(jié)合《中國(guó)光伏產(chǎn)業(yè)發(fā)展路線圖(2022-2023 年)》,我們預(yù)計(jì)庫(kù)車(chē)項(xiàng)目光伏電站的 LCOE 為 0.22 元/KWh。

(2)電網(wǎng)電價(jià):根據(jù)新疆發(fā)改委,大工業(yè)目錄 110 千伏及以上谷價(jià)、平價(jià)、 峰價(jià)分別為 0.1215 元/KWh、0.3360 元/KWh、0.5505 元/KWh,按照谷平峰比3:5:2 的比例分配,預(yù)計(jì)庫(kù)車(chē)項(xiàng)目綜合電網(wǎng)電價(jià)為 0.31 元/KWh。

(3)綜合電價(jià):假設(shè)項(xiàng)目分別從光伏電站和電網(wǎng)取電 60%、40%,預(yù)計(jì)綜 合電價(jià)為 0.258 元/KWh。

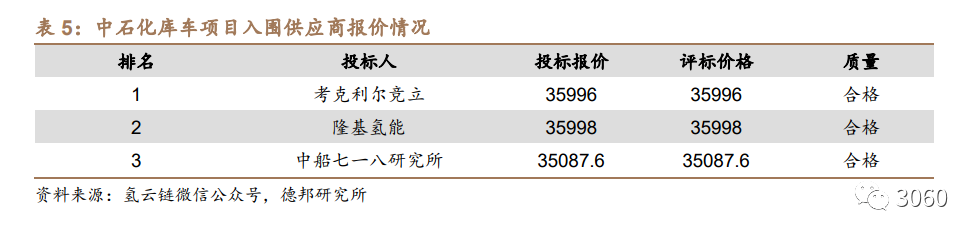

2.設(shè)備電耗:庫(kù)車(chē)項(xiàng)目 52 臺(tái)套電解槽由考克利爾競(jìng)立、隆基氫能、中船 718 所三家企業(yè)提供,根據(jù)三家企業(yè)提供的電耗參數(shù),我們預(yù)計(jì)庫(kù)車(chē)項(xiàng)目電解槽 電耗在 4.3KWh/Nm3,制氫系統(tǒng)綜合電耗為 4.9 KWh/Nm3。

3.設(shè)備費(fèi)用:參考?xì)湓奇湥陆畮?kù)車(chē)綠氫示范項(xiàng)目采招 52 臺(tái)單槽制氫能力 1000Nm3/h 的堿性電解槽,配套建設(shè) 13 組電解水氣液分離設(shè)施和 7 組氫氣純化 設(shè)施,根據(jù)考克利爾競(jìng)立、隆基氫能、中船 718 所的投標(biāo)報(bào)價(jià),我們認(rèn)為總體的 設(shè)備購(gòu)置價(jià)格在 3.6 億元左右。

4.原料成本:每 1m3氫氣消耗原料水 1kg,冷卻水 1kg,水費(fèi) 3.5 元/t。5. 輔助材料成本:每 1m3氫氣消耗 0.0004kg KOH,KOH 每公斤 10 元。6. 人工運(yùn)維成本:參考項(xiàng)目環(huán)評(píng)報(bào)告,庫(kù)車(chē)項(xiàng)目新增勞動(dòng)定員 36 人,按照 每人每年 8 萬(wàn)元計(jì)算,共計(jì) 288 萬(wàn)元。7.減碳效益:參考中石化官網(wǎng),庫(kù)車(chē)項(xiàng)目預(yù)計(jì)每年減少二氧化碳排放 48.5 萬(wàn)噸,碳價(jià)按照 56 元/噸計(jì)算。

示范項(xiàng)目制氫成本已初具經(jīng)濟(jì)性。煤氣化制氫成本在 6.77 至 12.14 元/kg 之間,天然氣制氫成本在 7.5 元/kg 至 24.3 元/kg 之間,工業(yè)副產(chǎn)氫的綜合成本在 9.3 元/kg-22.4 元/kg 之間。在考慮碳 價(jià)因素后,新疆庫(kù)車(chē)綠氫示范項(xiàng)目的制氫成本與天然氣制氫和工業(yè)副產(chǎn)氫相比, 已逐步具備優(yōu)勢(shì)。

收益率:根據(jù)新疆庫(kù)車(chē)綠氫示范項(xiàng)目環(huán)境影響報(bào)告書(shū),按照氫氣售價(jià) 18.14 元/kg(不含增值稅)計(jì)算,項(xiàng)目的 IRR 可以達(dá)到 6%,年凈利潤(rùn) 1.00 億元。此 外,其余示范項(xiàng)目的經(jīng)濟(jì)性也較好,根據(jù)吉電股份公告,大安風(fēng)光制綠氫合成氨 一體化示范項(xiàng)目資本金內(nèi)部收益率可達(dá) 4.57%(參考 2018-2022 年近五年間東 北區(qū)域合成氨平均價(jià)格),若按照 2022 年 1-10 月東北地區(qū)合成氨的平均售價(jià)計(jì) 算,項(xiàng)目的資本金收益率可以達(dá)到 12.93%。

3、電解槽放量在即,千億藍(lán)海市場(chǎng)初現(xiàn)

3.1. 路線之爭(zhēng):預(yù)計(jì)中短期內(nèi)堿性制氫依舊占據(jù)主導(dǎo)地位

堿性制氫與 PEM 制氫技術(shù)成熟度較高。當(dāng)前主要的四種電解水技術(shù)分別是 堿性電解水(ALK)、質(zhì)子交換膜電解水(PEM)、固體氧化物電解水(SOEC) 和陰離子交換膜電解水(AEM)。從技術(shù)成熟度(TRL)來(lái)看,堿性電解水和 PEM 電解水處于 TRL8-9,達(dá)到成熟可規(guī)模化的階段;固體氧化物電解水 TRL 達(dá)到 5-6,處于生產(chǎn)測(cè)試到系統(tǒng)驗(yàn)證階段,尚未進(jìn)入規(guī)模化階段;AEM 仍處于技 術(shù)開(kāi)發(fā)階段,TRL 為 2-3,距離規(guī)模化還有較長(zhǎng)距離,預(yù)計(jì)電解水制氫仍然將以 堿性電解水和 PEM 電解水技術(shù)為主。

當(dāng)前格局:堿性技術(shù)路線占據(jù)主導(dǎo),PEM 占比逐步提升。根據(jù)氫智會(huì)統(tǒng)計(jì), 2023 年一季度 13 個(gè)電解槽招標(biāo)項(xiàng)目中,堿性項(xiàng)目 10 個(gè)、PEM 項(xiàng)目 2 個(gè)、AEM 項(xiàng)目 1 個(gè)。堿性電解槽技術(shù)路線占比由 2021 年的 99%逐年降低到 2023Q1 的 76.9%;PEM 技術(shù)路線由 2021 年 1%占比逐年升高到 2023Q1 的 15.4%;西湖 大學(xué)發(fā)布了小規(guī)模的 AEM 電解槽招標(biāo), AEM 技術(shù)路線在 2023 年一季度實(shí)現(xiàn)了 0 的突破。

PEM 電解槽技術(shù)指標(biāo)更加優(yōu)秀,但成本遠(yuǎn)高于堿性電解槽。根據(jù) IRENA 發(fā) 布的《綠氫降本路徑:擴(kuò)大電解槽規(guī)模實(shí)現(xiàn) 1.5°C 氣候目標(biāo)》,相比堿性電解槽, PEM 電解槽在技術(shù)指標(biāo)上存在較多優(yōu)勢(shì):

(1)PEM 更加適配可再生能源發(fā)電的波動(dòng)性:堿性電解槽難以快速啟停, 制氫的速度也難以快速調(diào)節(jié),必須時(shí)刻保持電解池的陽(yáng)極和陰極兩側(cè)上的壓力均 衡,難以與具有快速波動(dòng)特性的可再生能源配合;而 PEM 技術(shù)可以快速啟停, 匹配可再生能源發(fā)電的波動(dòng)性。

(2)PEM 電解槽電流密度更大,工作效率更高:PEM 電解槽的電流密度 通常在 10000A/m2以上,遠(yuǎn)高于傳統(tǒng)堿性電解槽 3000-4000 A/m2的電流密度;

(3)PEM 電解槽產(chǎn)氫純度更高:PEM 電解槽的產(chǎn)氫純度通常在 99.99%左 右,且 PEM 氣體滲透率低,有助于避免氫氣和氧氣的氣體交叉滲透現(xiàn)象,設(shè)備 運(yùn)行的安全性更高;

(4)PEM 響應(yīng)速度更快:堿性電解槽中的堿性電解質(zhì)(如 KOH)會(huì)與空 氣中的 CO2 反應(yīng),形成在堿性條件下不溶于水的碳酸鹽,如 K2CO3,阻礙產(chǎn)物 和反應(yīng)物的傳遞,降低電解槽的性能。

但在成本方面,當(dāng)前 PEM 電解槽的成本遠(yuǎn)高于堿性電解槽,以大安風(fēng)光氫 氨一體化示范項(xiàng)目為例,1000Nm3 /h 的堿性制氫系統(tǒng)中標(biāo)價(jià)格在 698-770.15 萬(wàn) 元,而共 10000Nm3 /h PEM 制氫系統(tǒng)中標(biāo)價(jià)格為 2.9 億元,單價(jià)為堿性制氫系 統(tǒng)的 3.77-4.15 倍。

技術(shù)壁壘:堿性電解槽基本實(shí)現(xiàn)全產(chǎn)業(yè)鏈國(guó)產(chǎn)化,PEM 電解槽關(guān)鍵零部件 依賴進(jìn)口。我國(guó)堿性電解槽已基本實(shí)現(xiàn)國(guó)產(chǎn)化,在國(guó)際上具備較強(qiáng)的競(jìng)爭(zhēng)力。根 據(jù)香橙會(huì)研究院,我國(guó)堿性電解槽具有較大的購(gòu)置成本優(yōu)勢(shì)以及制氫規(guī)模優(yōu)勢(shì), 對(duì)比國(guó)內(nèi)外電解槽系統(tǒng)公司價(jià)格,挪威 Nel 公司的堿性電解槽價(jià)格在 2600 元/ kW,我國(guó)僅 1400 元/KW 不到。PEM 電解槽的核心部件主要包括 BP(雙極板)、GDL(氣體擴(kuò)散層)、PEM (質(zhì)子交換膜)、陰極和陽(yáng)極電催化劑等,其中多個(gè)核心部件環(huán)節(jié)存在“卡脖子” 難題:

(1) 質(zhì)子交換膜:其性能的好壞直接決定 PEM 電解槽的性能和使用壽命, 目前 PEM 電解制氫所用質(zhì)子交換膜多為全氟磺酸膜,制備工藝復(fù)雜, 長(zhǎng)期被美國(guó)和日本企業(yè)壟斷。GGII 數(shù)據(jù)顯示,2021 年國(guó)產(chǎn)質(zhì)子交換 膜的市場(chǎng)占有率僅為 11.61%。國(guó)產(chǎn)質(zhì)子交換膜與進(jìn)口品牌的差距體 現(xiàn)在性能以及批量生產(chǎn)的一致性層面,戈?duì)栆呀?jīng)實(shí)現(xiàn) 8 微米的質(zhì)子 交換膜批量商用,而國(guó)內(nèi)主要的質(zhì)子交換膜企業(yè)小批量商用的產(chǎn)品 主要停留在 15 微米和 12 微米層面;此外批量導(dǎo)入國(guó)產(chǎn)質(zhì)子交換膜 需重新調(diào)整催化劑和氣體擴(kuò)散層等材料,需要下游客戶提供訂單和運(yùn)營(yíng)測(cè)試的場(chǎng)景。

(2) GDL:GDL 是質(zhì)子交換膜和雙極板之間的多孔介質(zhì),是水/氣轉(zhuǎn)換 和電子傳輸?shù)闹饕獔?chǎng)所。GDL 具有較高的技術(shù)壁壘,國(guó)內(nèi)企業(yè)受制 于市場(chǎng)需求量低、技術(shù)不夠成熟等多方面原因,能夠量產(chǎn)的企業(yè)寥 寥無(wú)幾,當(dāng)前市場(chǎng)主要由日本東麗主導(dǎo)。從技術(shù)指標(biāo)看,國(guó)外先進(jìn) 水平 GDL 電流密度達(dá)到 2.5-3.0A/cm³,國(guó)內(nèi)能做到 1.5A/cm³,壽命 僅國(guó)外的三分之一。

(3) 催化劑:國(guó)內(nèi) PEM 電解水制氫的催化劑多為進(jìn)口材料,價(jià)格昂貴、 成本較高;且以 Pt、Pd 等鉑族貴金屬及其合金為主,而中國(guó)鉑族金 屬儲(chǔ)量極少,根據(jù)《中國(guó)礦產(chǎn)資源報(bào)告 2022》,中國(guó)的已查明鉑族 金屬總儲(chǔ)量為 87.69 噸,僅占全球鉑族金屬儲(chǔ)量的 0.13%,2021 年 我國(guó)凈進(jìn)口鉑族金屬 194.1 噸,占總供給量的 84.6%。

未來(lái)格局:預(yù)計(jì)未來(lái)將以堿性結(jié)合 PEM 設(shè)備制氫為主。可再生能源發(fā)電制 氫尋求功率穩(wěn)定和波動(dòng)較小的技術(shù)路徑。PEM 制氫設(shè)備在技術(shù)指標(biāo)上優(yōu)于堿性 制氫設(shè)備,但考慮到 PEM 電解水設(shè)備高昂的單位造價(jià)和暫未被攻克的技術(shù)問(wèn)題, 我們認(rèn)為中短期依舊會(huì)以堿性電解制氫為主。中長(zhǎng)期來(lái)看,我們認(rèn)為離網(wǎng)制氫將 逐步成為主流,而 PEM 較堿性更加適合在不穩(wěn)定電源供電情況下制氫,適配離 網(wǎng)制氫模式。

未來(lái)在制氫設(shè)備的選擇上,PEM 與堿性混合制氫有望成為多數(shù)選 擇,PEM 與堿性電解水制氫的優(yōu)化組合將發(fā)揮堿性電解水制氫的經(jīng)濟(jì)優(yōu)勢(shì)和 PEM 電解水制氫的快速響應(yīng)能力,參考大安風(fēng)光氫氨一體化示范項(xiàng)目 PEM:堿 性的配比在 2:8 左右,伴隨 PEM 電解槽成本的快速下降比例有望逐步提高。

3.2. 短期市場(chǎng)空間:綠氫項(xiàng)目起量,未來(lái)三年國(guó)內(nèi)電解槽市場(chǎng)空間超 300 億

國(guó)內(nèi):短期綠氫項(xiàng)目驅(qū)動(dòng)電解槽需求,2023-2025 市場(chǎng)空間達(dá) 320.3 億元。據(jù) TrendBank 預(yù)計(jì),2025 年我國(guó)綠色可再生氫氣的需求量將達(dá)到 130 萬(wàn)噸, 2023-2025 年的電解水制氫設(shè)備累計(jì)出貨量預(yù)計(jì)達(dá)到 17GW 以上。我們假設(shè)堿 性電解槽占比 85%,PEM 電解槽占比 15%,預(yù)計(jì) 2023-2025 年電解槽累計(jì)市場(chǎng)空間達(dá) 320.3 億元,其中堿性電解槽市場(chǎng)空間達(dá) 216.8 億元,PEM 電解槽市場(chǎng) 空間達(dá) 103.5 億元。

全球:預(yù)計(jì) 2030 年累計(jì)市場(chǎng)空間近 2000 億。根據(jù) IEA 預(yù)測(cè),2022 年全球 電解槽裝機(jī)容量已達(dá) 1.4GW,其中中國(guó)占比約 40%,歐洲占比三分之一左右;預(yù)計(jì) 2030 全球電解槽裝機(jī)容量將達(dá)到 134GW,其中堿性電解槽占比 64%、 PEM 電解槽占比 22%,SOEC 占比 4%。經(jīng)測(cè)算,我們預(yù)計(jì) 2030 年全球電解槽 市場(chǎng)空間達(dá) 1937.6 億元,其中堿性電解槽市場(chǎng)空間達(dá) 1029.1 億元、PEM 電解 槽市場(chǎng)空間達(dá) 854.9 億元,SOEC 市場(chǎng)空間達(dá) 53.6 億元。

3.3. 遠(yuǎn)期市場(chǎng)空間:需求催動(dòng)千億藍(lán)海市場(chǎng)

綠氫的需求主要來(lái)自化工、鋼鐵和交通領(lǐng)域。根據(jù)中國(guó)氫能聯(lián)盟預(yù)測(cè),未來(lái) 我國(guó)氫能的需求量將大幅度提高,由 2020 年的 3342 萬(wàn)噸增長(zhǎng)至 2060 年的 1.3億噸,其中綠氫將占到 1 億噸。從應(yīng)用領(lǐng)域來(lái)看,2020 年我國(guó)應(yīng)用在合成氨、 甲醇、煉油及其他工業(yè)領(lǐng)域的氫能占比分別為 37%、19%、10%和 19%;預(yù)計(jì) 2060 年化工、鋼鐵等工業(yè)領(lǐng)域用氫依舊占全國(guó)氫能源應(yīng)用領(lǐng)域的主導(dǎo)地位,約 為 7794 萬(wàn)噸,占?xì)淇傂枨罅?60%;交通運(yùn)輸領(lǐng)域用氫約為 4051 萬(wàn)噸,占總需 求的 31%;電力領(lǐng)域和建筑領(lǐng)域用氫相對(duì)較少,占比分別為 5%、4%。

我們認(rèn)為中短期內(nèi)綠氫的主要消納場(chǎng)景為綠氨、綠色甲醇,遠(yuǎn)期來(lái)看交通領(lǐng) 域、天然氣摻氫和鋼鐵行業(yè)將釋放巨大需求。綠氨:當(dāng)前潛在可消納綠氫空間達(dá) 934 萬(wàn)噸。我國(guó)是全世界最大的合成氨 生產(chǎn)國(guó),產(chǎn)量占世界總產(chǎn)量的 1/3,合成氨行業(yè)是能源消耗大戶,傳統(tǒng)的 HaberBosch 法合成氨技術(shù)以化石燃料為氫源和熱源,造成大量的二氧化碳排放。根據(jù) Wind 數(shù)據(jù),2021 年我國(guó)合成氨產(chǎn)量為 5189 萬(wàn)噸,碳排放量每年約 2 億噸。

在 “雙碳”目標(biāo)下,基于化石燃料的傳統(tǒng)合成氨工業(yè)很難持續(xù),通過(guò)綠氫制綠氨被 視為減碳的重要路線,按照每噸綠氨合成需要 0.18 噸綠氫計(jì)算,當(dāng)前我國(guó)合成 氨潛在綠氫消納空間在 934 萬(wàn)噸。從應(yīng)用領(lǐng)域看,我國(guó)合成氨主要用于農(nóng)業(yè)領(lǐng)域, 尿素占比為 68%,其他化肥占比 18%,化工行業(yè)占比 14%;同時(shí),氨也是優(yōu)良 的氫載體,可以降低氫儲(chǔ)運(yùn)成本,通過(guò)電化學(xué)方法合成氨可以實(shí)現(xiàn)可再生能源的 大規(guī)模儲(chǔ)存,氨經(jīng)過(guò)液化可以通過(guò)天然氣管道或遠(yuǎn)洋船舶實(shí)現(xiàn)可再生能源的全球運(yùn)輸。

綠色甲醇:甲醇產(chǎn)量穩(wěn)步增長(zhǎng),當(dāng)前潛在綠氫可消納空間達(dá) 995 萬(wàn)噸。根 據(jù)中國(guó)石化新聞網(wǎng),2017-2021 年我國(guó)甲醇產(chǎn)量復(fù)合增長(zhǎng)率達(dá) 12.98%,其中 2021 年中國(guó)甲醇產(chǎn)量達(dá) 7899 萬(wàn)噸,預(yù)期隨著寧夏寶豐三期 240 萬(wàn)噸/年等新建 甲醇裝置的投產(chǎn),我國(guó)甲醇產(chǎn)量將穩(wěn)步增長(zhǎng),按生產(chǎn)每噸甲醇消耗 0.126 噸氫氣 計(jì)算,當(dāng)前甲醇生產(chǎn)綠氫潛在消納量為 995 萬(wàn)噸。

從應(yīng)用領(lǐng)域看,甲醇也可作為 綠氫的載體,起到降低氫儲(chǔ)運(yùn)成本的效果;綠色甲醇最大的下游市場(chǎng)是用于化工 生產(chǎn),2020 年我國(guó)將近 78%的甲醇用于化工合成,主要合成產(chǎn)品為烯烴、甲醛、 醋酸、MTBE 以及二甲醛等,18%的甲醇用于燃料燃燒。其中甲醇燃料已受到越 來(lái)越高的重視:

(1)汽車(chē)領(lǐng)域,山西、上海、陜西、貴州、甘肅等省市先后開(kāi)展 了甲醇汽車(chē)試點(diǎn)運(yùn)行工作,吉利已開(kāi)發(fā)甲醇燃料車(chē)型 20 余款,累計(jì)行駛里程近 100 億公里;

(2)船舶領(lǐng)域:馬士基、中遠(yuǎn)海運(yùn)、達(dá)飛輪船等在內(nèi)的多家全球航 運(yùn)巨頭均選擇綠色甲醇作為替代燃料;根據(jù)國(guó)際船舶網(wǎng),截至 2023 年 3 月全球 共有 25 艘甲醇動(dòng)力船正在運(yùn)營(yíng),2022 年甲醇動(dòng)力船新船訂單激增至 43 艘,目 前訂單總計(jì)約為 100 艘。

交通領(lǐng)域:商用車(chē)耗氫量大,帶動(dòng)綠氫消納。根據(jù)中汽協(xié)公布的數(shù)據(jù), 2022 年全國(guó)氫燃料電池汽車(chē)產(chǎn)銷(xiāo)數(shù)據(jù)分別為 3992 輛和 3789 輛,同比增加 121.11%和 138.90%。2017-2022 年全國(guó)氫燃料電池汽車(chē)產(chǎn)銷(xiāo)量復(fù)合增長(zhǎng)率分別 為 25.71%和 24.34%

此外,根據(jù)最新車(chē)輛上險(xiǎn)數(shù)據(jù)顯示,2022 年我國(guó)燃料電 池汽車(chē)總銷(xiāo)量 5009 輛,同比 2021 年增長(zhǎng) 164.47%。從結(jié)構(gòu)上來(lái)看,我國(guó)燃料 電池市場(chǎng)以專用車(chē)、客車(chē)和重卡等商用車(chē)為主,2022 年燃料電池汽車(chē)中的專用 車(chē)、重卡、客車(chē)、物流車(chē)、乘用車(chē)占比分別為 39%、28%、25%、7%、1%,按 照商用車(chē)每百公里 7kg 氫耗,年行駛距離 7.5 萬(wàn)公里計(jì)算,預(yù)計(jì)單臺(tái)商用車(chē)年耗 氫量達(dá) 5.25 噸。根據(jù)《中國(guó)氫能源與燃料電池產(chǎn)業(yè)白皮書(shū)》預(yù)測(cè),預(yù)計(jì) 2050 年 交通領(lǐng)域的氫能消費(fèi)量將達(dá) 2458 萬(wàn)噸/年。

天然氣摻氫:帶動(dòng)千萬(wàn)噸級(jí)氫氣消納。天然氣摻氫能夠增加天然氣的燃燒值, 還可以利用天然氣管道等基礎(chǔ)設(shè)施,對(duì)現(xiàn)階段氫氣運(yùn)輸、氫能的廣泛及規(guī)模運(yùn)用 開(kāi)拓更多的可能性,大大降低二氧化碳的排放。根據(jù)中國(guó)石油學(xué)會(huì)石油儲(chǔ)運(yùn)專業(yè) 委員會(huì),截止到 2022 年底,我國(guó)油氣管道的總里程達(dá)到 18.5 萬(wàn)公里,為天然氣 摻氫的開(kāi)展提供的良好的基礎(chǔ)。

當(dāng)前我國(guó)正著力于在天然氣摻氫領(lǐng)域取得突破, 2023 年 4 月中石油宣布用現(xiàn)有天然氣管道長(zhǎng)距離輸送氫氣的技術(shù)獲得了突破, 天然氣管道中的氫氣比例已達(dá)到 24%;2021 年我國(guó)天然氣消費(fèi)量達(dá) 3787 億立 方米,當(dāng)摻氫比例達(dá)到 20%時(shí),可以輸送 946.7 億立方米的氫氣,約為 851.1 萬(wàn) 噸;隨著我國(guó)天然氣消費(fèi)量逐步提升,預(yù)計(jì)未來(lái)潛在消納綠氫達(dá)千萬(wàn)噸級(jí)。

氫煉鋼:技術(shù)尚不成熟,遠(yuǎn)期氫氣消納空間極大。2022 年我國(guó)的粗鋼達(dá) 10.13 億噸,占全球產(chǎn)量的 55.3%;參考 IEA 預(yù)計(jì) 2050 年我國(guó)粗鋼產(chǎn)量將下降 至 7.3 億噸。傳統(tǒng)煉鋼工藝采用焦炭為還原劑,煉鋼成本為 350~390 美元/噸, 碳排放強(qiáng)度高達(dá) 1.6 噸 CO2/噸,使用純氫氣或氫氣混合天然氣替代焦炭有利于 推進(jìn)煉鋼行業(yè)的節(jié)能減排。

根據(jù)徐碩等人發(fā)表的《中國(guó)氫能技術(shù)發(fā)展現(xiàn)狀與未來(lái) 展望》,在目前的試點(diǎn)和示范項(xiàng)目中,使用 100% 氫氣直接還原煉鋼,煉鋼成本 超過(guò) 1000 美元/噸;使用 50% 氫氣還原煉鋼,則煉鋼成本降低至 490~860 美元 /噸。但目前氫冶金技術(shù)尚不成熟,成本較高,未能實(shí)現(xiàn)規(guī)模化、高效率的生產(chǎn), 根據(jù)中國(guó)國(guó)際工程咨詢有限公司資源與環(huán)境業(yè)務(wù)部高級(jí)工程師張建紅預(yù)計(jì), 2030 年左右可能會(huì)迎來(lái)高爐富氫碳循環(huán)技術(shù)改造的高峰期,未來(lái)在可用廢鋼增 加、電弧爐占比提升、綠氫成本下降的驅(qū)動(dòng)下,氫基直接還原鐵技術(shù)將迎來(lái)較大 的發(fā)展空間。

參考寶武計(jì)劃 2035 年實(shí)現(xiàn)碳減排 30%, 2050 年實(shí)現(xiàn)“碳中和” 的目標(biāo),假設(shè) 2035 年、2050 年氫冶金的滲透率分別達(dá)到 30%、80%,我們預(yù) 計(jì)屆時(shí)氫氣需求量分別達(dá)到 2246 萬(wàn)噸、4577 萬(wàn)噸。

預(yù)計(jì) 2050 年國(guó)內(nèi)電解槽累計(jì)市場(chǎng)空間超 7000 億。根據(jù)《中國(guó)氫能源及燃 料電池產(chǎn)業(yè)白皮書(shū)(2019 年版)》,預(yù)計(jì) 2050 年我國(guó)氫氣需求將達(dá)到 6000 萬(wàn)噸, 其中電解水制氫將成為我國(guó)氫能供應(yīng)的主體,在氫能供給結(jié)構(gòu)占比達(dá)到 70%, 電解槽系統(tǒng)裝機(jī)量 2050 年將達(dá)到 500GW,市場(chǎng)規(guī)模突破 7000 億元。

3.4. 電解槽競(jìng)爭(zhēng)格局:看好“國(guó)家隊(duì)”發(fā)展前景

3.4.1. 市場(chǎng)要什么樣的電解槽?

我們認(rèn)為客戶對(duì)電解槽設(shè)備的期待關(guān)鍵在于五個(gè)方面:安全穩(wěn)定運(yùn)行、低電 耗、低成本、大功率、高動(dòng)態(tài)響應(yīng)。

( 1) 安全穩(wěn)定運(yùn)行:氫氣屬于極易發(fā)生燃爆的氣體,爆炸極限為 4%~75.6%VOL,確保電解槽安全穩(wěn)定運(yùn)行是下游客戶最基本的需求。因此我們 認(rèn)為運(yùn)營(yíng)方會(huì)優(yōu)先選擇已有業(yè)績(jī)的行業(yè)頭部企業(yè);

(2)低電耗:電耗顯著影響制氫成本,參考新疆庫(kù)車(chē)綠氫示范項(xiàng)目制氫成 本模型,系統(tǒng)電耗每減少 0.1 KWh/Nm3,制氫成本將降低 0.3 元/kg;

(3)低成本:隨著綠氫項(xiàng)目大量上馬有望帶動(dòng)電解槽規(guī)模化量產(chǎn)從而降低 電解槽的成本,我們認(rèn)為前期能拿到訂單的企業(yè)將逐步在成本端占據(jù)優(yōu)勢(shì);對(duì) PEM 電解槽而言,降低成本對(duì)產(chǎn)品推廣將起到更加關(guān)鍵的作用。

(4)大功率:目前大部分綠氫項(xiàng)目規(guī)劃的年產(chǎn)氫量均在萬(wàn)噸/年以上,提高 單槽產(chǎn)氫量將幫助項(xiàng)目運(yùn)營(yíng)方降低采購(gòu)成本,因此下游對(duì)電解水制氫設(shè)備也提出 了“大標(biāo)方”化的需求。目前多數(shù)堿性電解槽廠商已具備 1000 Nm³/h 制氫裝備 的生產(chǎn)能力, PEM 電解槽也實(shí)現(xiàn)突破,國(guó)內(nèi)最大設(shè)備功率可達(dá) 1.44MW(對(duì)應(yīng) 347.2 Nm³/h)。

(5)高動(dòng)態(tài)響應(yīng):電解槽的電力來(lái)源從穩(wěn)定的網(wǎng)電向高波動(dòng)性的新能源轉(zhuǎn) 變,要求電解槽有分鐘級(jí)的啟動(dòng)時(shí)間和更快的響應(yīng)速度以適應(yīng)可再生能源的波動(dòng)。

3.4.2. 電解槽競(jìng)爭(zhēng)格局

技術(shù)均來(lái)源于 718 所。國(guó)內(nèi)的電解水設(shè)備廠商分為兩類(lèi),一類(lèi)是傳統(tǒng)設(shè)備生 產(chǎn)廠商,深耕電解水領(lǐng)域多年,如中船 718 所、蘇州考克利爾競(jìng)立、天津大陸制 氫、北京中電豐業(yè)、凱豪達(dá)等;另一類(lèi)是隆基綠能、陽(yáng)光電源等企業(yè),自 2021 年開(kāi)始跨界布局電解槽設(shè)備。

中國(guó)的堿性電解系統(tǒng)槽技術(shù)最早由 718 所在 50 年 代從蘇聯(lián)引進(jìn),至 90 年代 718 副總工程師許俊明帶領(lǐng) 18 個(gè)工程師于蘇州創(chuàng)立 了蘇州蘇氫設(shè)備公司(蘇州競(jìng)立的前身),后一部分人跟隨許俊明在天津成立天 津大陸,我國(guó)電解槽行業(yè)前期主要由中船 718 所、蘇州競(jìng)立、天津大陸三家企業(yè) 瓜分市場(chǎng),業(yè)內(nèi)俗稱“老三家”。目前我國(guó)堿性電解槽企業(yè)基本均有來(lái)自 718、 蘇州競(jìng)立、天津大陸的員工。

新入局者眾多,頭部企業(yè)優(yōu)勢(shì)明顯。據(jù) TrendBank 統(tǒng)計(jì),國(guó)內(nèi)已有一百五 十多家企業(yè)布局或規(guī)劃堿性電解槽的研發(fā)或生產(chǎn),包括在堿性電解水制氫行業(yè)深 耕多年的傳統(tǒng)企業(yè)、近幾年入局的新能源企業(yè)和裝備制造企業(yè)、以及科研院校背 景的氫能初創(chuàng)企業(yè);2022 年共有 14 家企業(yè)發(fā)布?jí)A性電解槽新品,2023Q1 發(fā)布 堿性電解槽新品企業(yè)已達(dá) 8 家,行業(yè)競(jìng)爭(zhēng)激烈。

從市占率來(lái)看,頭部效益明顯, 2022 年中國(guó)電解槽市占率排名前三的企業(yè)分別為中船派瑞氫能、考克利爾競(jìng)立 和隆基氫能,總市占率達(dá) 80%,其他企業(yè)(華電重工、天津大陸制氫、中電豐 業(yè)、凱豪達(dá)等)電解槽總市占率 20%。

頭部企業(yè)產(chǎn)能規(guī)劃占優(yōu),看好“國(guó)家隊(duì)”發(fā)展前景。2022 年電解水制氫設(shè) 備企業(yè)已披露產(chǎn)能接近 12GW,其中隆基氫能和中船派瑞氫能的產(chǎn)能最多,均達(dá) 到 1.5GW。我們認(rèn)為未來(lái)市場(chǎng)將有三類(lèi)企業(yè)主導(dǎo),一是行業(yè)老牌企業(yè),如 718所;二是“國(guó)家隊(duì)”,主要為“五大四小”或“三桶油”的裝備企業(yè),依托集團(tuán) 項(xiàng)目保證充足訂單,培育自身競(jìng)爭(zhēng)力,如華電重工、長(zhǎng)春綠動(dòng)(PEM 領(lǐng)域,國(guó) 電投旗下)等;三是制造龍頭,與傳統(tǒng)業(yè)務(wù)可形成協(xié)同,依靠出色的技術(shù)研發(fā)提 高拿單能力并有望承接大量海外訂單,如隆基、陽(yáng)光、三一等。

4、投資分析

4.1. 華電重工

(1)堿性設(shè)備領(lǐng)域:2020 年 7 月中國(guó)華電成立氫能技術(shù)研究中心,發(fā)力氫 能領(lǐng)域。2022 年 7 月,公司 1200Nm³/h 堿性電解槽下線,單機(jī)產(chǎn)氫量、電解效 率、電流密度等主要技術(shù)指標(biāo)達(dá)到國(guó)際先進(jìn)。相較傳統(tǒng)電解槽,公司研發(fā)的電解 槽運(yùn)行電流密度提高約 30%,整體重量減少近 10%,直流能耗指標(biāo)< 4.6KWh/Nm3。在華電集團(tuán)資源傾斜下,公司先后中標(biāo)了內(nèi)蒙華電達(dá)茂旗 (12000 Nm3/h)、山東華電濰坊(5000 Nm3/h)等項(xiàng)目。

(2)PEM 及燃料電池設(shè)備領(lǐng)域:已開(kāi)工建設(shè)“華電德令哈 3MW 光伏制氫 項(xiàng)目”,PEM 制氫規(guī)模達(dá) 600 Nm3 /h。此外公司通過(guò)并購(gòu)深圳市通用氫能科技有 限公司加速燃料電池核心材料及核心零部件的開(kāi)發(fā)生產(chǎn)與應(yīng)用,推進(jìn)氫能與燃料 電池的商業(yè)化進(jìn)程,主打燃料電池碳紙(GDL)、質(zhì)子交換膜、催化劑和膜電極 產(chǎn)品,已與巴拉德簽署戰(zhàn)略合作協(xié)議。通用氫能已建成年產(chǎn) 10 萬(wàn)平米 GDL 產(chǎn)線、 年產(chǎn) 10 萬(wàn)平米 PEM 產(chǎn)線并獲得 IATF16949 質(zhì)量管理體系認(rèn)證,年產(chǎn) 100 萬(wàn)平 米 GDL 產(chǎn)線正在建設(shè)中, GDL 產(chǎn)品性能已達(dá)到國(guó)際水平,為多家國(guó)內(nèi)外頭部企業(yè)供貨。

(3)綠氫儲(chǔ)運(yùn)領(lǐng)域:早在 2012 年成立煤化工事業(yè)部,開(kāi)展高壓氫氣管道 輸送業(yè)務(wù);同時(shí)自主研發(fā)的固態(tài)儲(chǔ)氫、液態(tài)儲(chǔ)氫技術(shù)已成功應(yīng)用于瀘定水電解制 氫項(xiàng)目中。

4.2. 隆基綠能

公司于 2021 年 3 月成立隆基氫能,致力于成為全球領(lǐng)先的氫能裝備技術(shù)公 司。公司技術(shù)實(shí)力領(lǐng)先,2023 年 2 月,公司發(fā)布全新一代堿性電解水制氫設(shè)備 ALK Hi1 系列產(chǎn)品,重新定義商業(yè)化電解水制氫能效新高度,在直流電耗滿載狀 況下可低至 4.3kwh/Nm³。為了適應(yīng)更高利用小時(shí)的制氫場(chǎng)景,同時(shí)推出了 ALK Hi1 plus 產(chǎn)品,直流電耗滿載狀況下低至 4.1kwh/Nm³,在 2500A/㎡電流密度下, 低至 4.0kwh/Nm³,遠(yuǎn)低于當(dāng)前全球堿性電解水制氫技術(shù)及 PEM 制氫技術(shù) 4.5- 4.6kwh/Nm³的滿負(fù)荷直流電耗水平。

訂單方面:公司于 2022 年順利完成全球首個(gè)萬(wàn)噸級(jí)綠色煉化示范項(xiàng)目—— 中石化綠氫項(xiàng)目出貨,產(chǎn)品技術(shù)水平與交付能力初步得到市場(chǎng)檢驗(yàn)。2023 年初, 公司中標(biāo)全球最大的綠色合成氨項(xiàng)目(大安風(fēng)光制綠氫合成氨一體化示范項(xiàng)目), 獲得 15 套 1000Nm³/h 電解水制氫系統(tǒng)訂單,市場(chǎng)份額達(dá) 38.5%。

產(chǎn)能方面:2021 年第四季度,公司形成 500MW 電解水制氫裝備產(chǎn)能,2022 年公司產(chǎn)能達(dá) 1.5GW 位列全球第一,預(yù)計(jì) 2023 年公司電解水制氫設(shè)備產(chǎn)能將 達(dá)到 2.5GW,2026 年產(chǎn)能有望達(dá)到 5-10GW。

4.3. 華光環(huán)能

公司基于 65 年來(lái)對(duì)電站特種設(shè)備的研發(fā)設(shè)計(jì)和制造運(yùn)營(yíng)經(jīng)驗(yàn),攜手大連理 工大學(xué)共同成立“零碳工程技術(shù)研究中心”,在堿性電解水制氫先進(jìn)技術(shù)方面實(shí) 施了系統(tǒng)的研發(fā)工作,于 2023 年 4 月下線國(guó)內(nèi)首創(chuàng)最大單體電解水制氫設(shè)備— —3.2MPa,1500-2000Nm³/h 堿性電解水制氫系統(tǒng)。

技術(shù)優(yōu)勢(shì):公司自研堿性電解槽核心設(shè)備,具有自主知識(shí)產(chǎn)權(quán)的雙極板和電 極催化劑。電解槽采用壓力容器標(biāo)準(zhǔn)實(shí)施設(shè)計(jì),實(shí)現(xiàn)產(chǎn)氫壓力 1.6-3.2 MPa,填 補(bǔ)國(guó)內(nèi)千方級(jí)高壓電解槽空白;預(yù)計(jì)在電流密度 2500 A/m2的情況下單位能耗≤ 4.0 kwh/Nm3,電解槽氫氣出口純度> 99.97%,電流密度最大可達(dá) 6000 A/m2。同時(shí)結(jié)合三維建模和應(yīng)力分析,實(shí)現(xiàn)了產(chǎn)品的輕量化,可以極大地縮短制造周期、 為用戶節(jié)約成本。

產(chǎn)能布局:公司目前已具備 500Nm3 /h 以下、500-1000Nm3 /h,1000-2000 Nm3 /h 多個(gè)系列堿性電解水制氫系統(tǒng)制造技術(shù),已形成年產(chǎn) 1GW 電解水制氫設(shè) 備制造能力,計(jì)劃于 2023 年底建成業(yè)內(nèi)一流的智能化、綠色化、數(shù)字化特種設(shè) 備基地。

4.4. 昇輝科技

公司借助佛山市在氫能領(lǐng)域的政策先發(fā)優(yōu)勢(shì)與產(chǎn)業(yè)集聚優(yōu)勢(shì),在氫能產(chǎn)業(yè) 的核心環(huán)節(jié)多向協(xié)同發(fā)力。

(1)制氫:參股設(shè)立電解水制氫裝備公司盛氫制氫,實(shí)現(xiàn)制氫設(shè)備從 100 標(biāo)方到 1000 標(biāo)方量級(jí)跨越,完成佛山首臺(tái)套 1000Nm³/h 堿性電解水制氫設(shè)備 成功下線;氫氣純度可達(dá) 99.9995%,能耗低至 4.6 kwh/Nm3,具備 20%— 115%寬頻調(diào)諧能力和快速啟動(dòng)能力,同時(shí)依托公司在電氣成套設(shè)備的技術(shù)優(yōu)勢(shì), 可實(shí)現(xiàn)電解槽電子電氣組件的自控、自產(chǎn),包括配電柜、控制柜、整流器和變 壓器等。

(2)氫車(chē)運(yùn)營(yíng):成立氫能源汽車(chē)物流運(yùn)營(yíng)平臺(tái)子公司,通過(guò)搭建運(yùn)營(yíng)平臺(tái)推 動(dòng)應(yīng)用規(guī)模的擴(kuò)大,帶動(dòng)產(chǎn)業(yè)鏈上游燃料電池零部件及整車(chē)的發(fā)展;

(3)零部件:成立子公司佛山市安能極科技有限公司,依托公司電氣主業(yè), 實(shí)現(xiàn)氫能相關(guān)領(lǐng)域電氣設(shè)備的生產(chǎn)制造能力,產(chǎn)品包括整流柜、控制器、 AC/DC 等電氣設(shè)備。通過(guò)以上游制氫設(shè)備帶動(dòng)下游運(yùn)營(yíng)需求,驅(qū)動(dòng)氫能源汽車(chē) 物流運(yùn)營(yíng)平臺(tái)持續(xù)發(fā)展,共同打造商業(yè)閉環(huán)。

4.5. 億利潔能

公司擁有近 20 年電解鹽水離子膜電解槽生產(chǎn)線管理團(tuán)隊(duì),對(duì)電解槽的組裝、 維修、維護(hù)保養(yǎng)有豐富的管理實(shí)踐和經(jīng)驗(yàn),此外公司兩大園區(qū)在原鹽電解、煤氣 化重整、副產(chǎn)氫回收等制氫端和乙二醇、甲醇及合成氨等用氫端均擁有多年的生 產(chǎn)管理經(jīng)驗(yàn)。公司旗下子公司億利氫田時(shí)代于 2022 年 9 月發(fā)布了首臺(tái)套 1000 標(biāo)方堿性 電解槽,該電解槽采用了高電流密度技術(shù),能耗 4.3-4.6kWh/Nm3,工作壓力 0.8-1.6Mpa;計(jì)劃于今年實(shí)現(xiàn) 200 臺(tái)套產(chǎn)能規(guī)模,2024 年年產(chǎn) 500 臺(tái)套, 2030 年在我國(guó)西部沙區(qū)達(dá)到年產(chǎn) 1000 臺(tái)套。

公司積極同產(chǎn)業(yè)上下游合作,已與國(guó)家電投集團(tuán)內(nèi)蒙古能源有限公司合資成 立庫(kù)布其綠電氫能公司,并計(jì)劃實(shí)施鄂爾多斯庫(kù)布其 40 萬(wàn)千瓦風(fēng)光制氫一體化 示范項(xiàng)目;同包鋼集團(tuán)、西部天然氣公司在庫(kù)布其沙漠推動(dòng)實(shí)施“光伏治沙、光 伏制氫、管道輸氫和綠氫冶煉”一體化項(xiàng)目,億利供應(yīng)包鋼綠氫低碳冶金所需氫 氣,西部天然氣負(fù)責(zé)保障億利在庫(kù)布其光氫基地生產(chǎn)的氫氣安全穩(wěn)定輸送到包鋼 用氫地點(diǎn)。